銀行類企業風險控制

一、銀行的系統風險有哪些因素

大家的認知中,銀行屬于特飯碗,很多人認為沒什么風險概念,其實銀行也是一個企業,銀行的風險主要表現在經營上、大環境上、以及管理模式上。

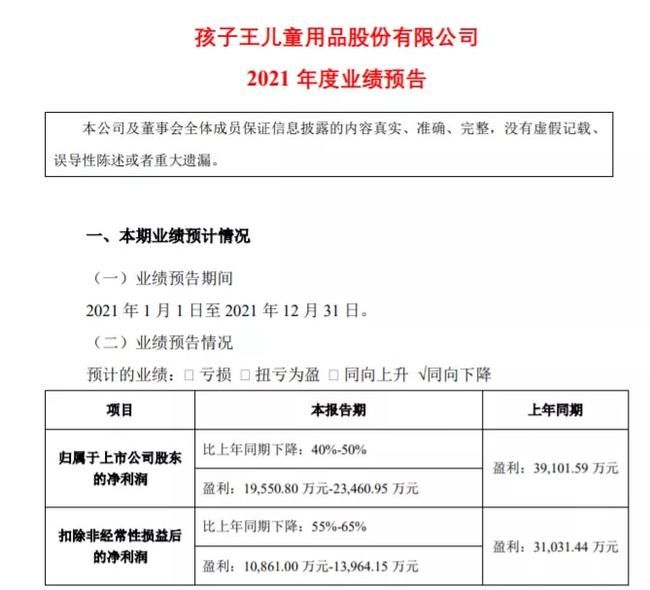

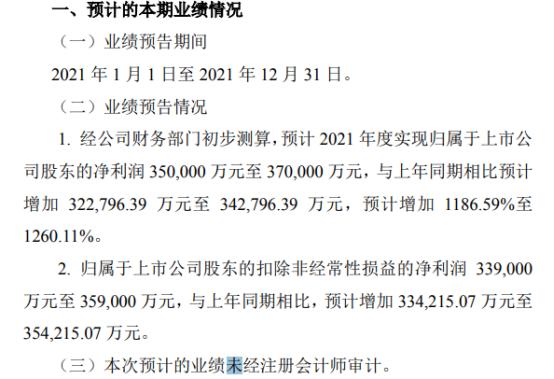

經營上很籠統,簡單的看就是銀行是否盈利,21年60%都是處于下滑,而只有地區商行和股份制銀行的前面幾個才是處于盈利狀態,其他大部分銀行都是下滑。

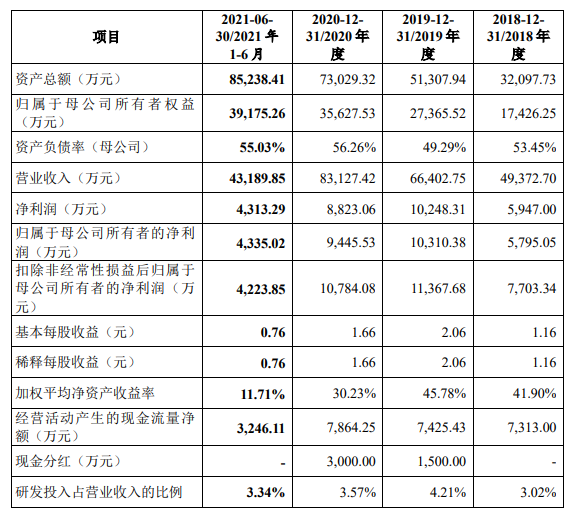

銀行的核心風險指標主要是流動資金、負債率,盈利能力三個,流動資金是每個企業的命脈,有流動資金才能安全放心發展,不然遇到突發事件就GG,負債率越高銀行的系統風險就越大。盈利能力就不用說了,企業不管怎么運作,核心還是盈利,不盈利終歸是沒用。

風險小盈利空間就更大

二、寧波銀行風險管理的基本措施

寧波銀行一向重視風險控制,一直秉持著“控制風險就是減少成本”的風險理念,這也是寧波銀行連續十年保持不良率低于1%的秘訣。通過完善內部風險管理體系,寧波銀行的風險管理能力不斷增強。據最新數據顯示,今年寧波銀行全行不良率低至0.78%。

長期以來,寧波銀行采取了多項有力舉措,在防范金融風險方面取得了不小的成就。寧波銀行以風險管理部門為中心,與相關業務部門形成風控網絡,該網絡覆蓋所有分支機構、所有業務及流程;完善各大風險管理體系,將風險的發生概率控制在最小;持續優化信貸作業等核心業務中心,授信審批“三中心三垂直”組織架構,保證風險監測的專業性和牢固性。

三、寧波銀行如何利用科技降低金融風險?

寧波銀行堅定“科技就是第一生產力”的發展理念,不斷加大科技系統建設投入力度,已在同行業中有了很大的優勢。 面對近年來世界金融科技高速發展的時代趨勢,寧波銀行通過引入新科技,應用智能化預警監測平臺等新型金融工具加強自身風控優勢;通過大數據分析,牢牢掌握金融市場風險管理現狀。同時,找出自身風險管理短板,及時商議解決方案。

盡管疫情對國內金融界的沖擊不小,寧波銀行依然能夠通過利用現代智能信息技術加強自身風險控制管理。但疫情帶來的負面影響不斷積累,寧波銀行應當繼續發揮自身金融科技優勢,為往后的風險防控作好萬全的準備。

免責聲明:市場有風險,選擇需謹慎!此文僅供參考,不作買賣依據。